2025年银行业专业人员(中级)《风险管理》每日一练试题12月10日

2025-12-10 11:03:55 来源:勒克斯教育网

2025年银行业专业人员(中级)《风险管理》每日一练试题12月10日,可以帮助我们积累知识点和做题经验,进而提升做题速度。通过银行业专业人员(中级)每日一练的积累,助力我们更容易取得最后的成功。

判断题

1、信用风险通常会影响商业银行资产的流动性,声誉风险通常会影响商业银行负债的流动性。 ( )

答 案:对

解 析:信用风险通常会影响商业银行资产的流动性,声誉风险通常会影响商业银行负债的流动性。

2、实践证明,单一法人客户的各项周转率越高,盈利能力和偿债能力必然就越好。( )

答 案:错

3、权重法下,所有资产类别都对应相同的风险权重()

答 案:错

解 析:权重法下,不同的资产类别分别对应不同的风险权重

4、在流动性组合管理中,银行必须建立多层次的流动性储备作为流动性风险缓冲,用来应对潜在的流动性危机,就像银行需要建立资本缓冲应对预期损失一样。

答 案:错

解 析:在流动性组合管理中,银行必须建立多层次的流动性储备作为流动性风险缓冲,用来应对潜在的流动性危机,就像银行需要建立资本缓冲应对非预期损失一样。

单选题

1、如果商业银行资产分散于负相关或弱相关的多种行业、地区和信用等级的客户,其资产组合的总体风险一般会()。

- A:增加

- B:降低

- C:不变

- D:负相关

答 案:B

解 析:根据投资组合分散风险的原理,当各资产间的相关系数为正时,风险分散效果较差;当相关系数为负时,风险分散效果较好。

2、某商业银行董事会明确定位本银行为一家积极进取、以利润最大化为首要经营目标的银行。2002-2007年间,其信贷资产主要投向房地产行业,其资金交易业务主要集中于高收益的次级债券。2008年受到金融危机的冲击,该银行面临严重的流动性风险,经分析可确认,该银行面临的流动性风险是其()长期积聚、恶化的综合作用结果。

- A:声誉风险,市场风险和操作风险

- B:市场风险,战略风险和操作风险

- C:信用风险,市场风险和战略风险

- D:信用风险,声誉风险和战略风险

答 案:C

解 析:本题中,“其资金交易业务主要集中于高收益的次级债券”,主要影响次级债券的是交易对手方风险,属于信用风险,同时还有利率风险、汇率风险的影响,会产生市场风险;“2008年起因受到金融危机的冲击”属于市场风险;“其信贷资产主要投向房地产行业”属于战略风险。而根据声誉风险和操作风险的定义,根据题中所给的材料,无法判断商业银行面临声誉风险和操作风险。

3、某商业银行经营几个不同的业务条线,并计划评估基本指标法和标准法下的操作风险资本要求,下表列出了过去三年里该行不同业务条线的相关年总收入,则用标准法计算出来操作风险资本要求比用基本指标法()

- A:少1.17亿元人民币

- B:少3.51亿元人民币

- C:多1.51亿元人民币

- D:多1.17亿元人民币

答 案:A

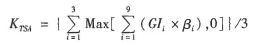

解 析:1、基本指标法操作风险资本等于银行前三年总收入的平均值乘上一个固定比例(用α表示)。资本计量公式为 (240+285+355)/3*15%=44

2、

(240+285+355)/3*15%=44

2、 2016年,

2016年, =3*18%+20*18%+60*12%+150*15%+4*15%+3*12%=34.8

2017年,

=3*18%+20*18%+60*12%+150*15%+4*15%+3*12%=34.8

2017年, =5*18%+25*18%+64*12%+180*15%+5*15%+6*12%=41.55

2018年,

=5*18%+25*18%+64*12%+180*15%+5*15%+6*12%=41.55

2018年, =6*18%+40*18%+76*12%+220*15%+6*15%+7*12%=52.14

(34.8+41.55+52.14)/3=42.83

=6*18%+40*18%+76*12%+220*15%+6*15%+7*12%=52.14

(34.8+41.55+52.14)/3=42.83

=Max(42.83,0)=42.83

所以,标准法计算出来比基本指标法:42.83-44=-1.17

=Max(42.83,0)=42.83

所以,标准法计算出来比基本指标法:42.83-44=-1.17

4、巴塞尔委员会于2011年发布的《全球系统重要性银行评估方法及其附加资本要求》最终版文件规定,在认定全球系统重要性银行时所使用的附加资本要求为()

- A:1%-2.5%

- B:0%-3.5%

- C:1%-3.5%

- D:0%-2.5%

答 案:C

解 析:若国内银行被认定为全球系统重要性银行,所使用的附加资本按照巴塞尔委员会发布的《全球系统重要性银行评估方法及其附加资本要求》规定为1%-3.5%。

多选题

1、在巴赛尔协议III出台之际,中国银监会适时推出()四大监管工具,形成中国银行业监管新框架,积极适应国际监管新标准。

- A:资本要求

- B:杠杆率

- C:拨备率

- D:流动性要求

- E:压力测试

答 案:ABCD

解 析:2011年,在巴塞尔协议III出台之际,中国银监会及时推出资本要求、杠杆率、拨备率和流动性要求四大监管工具,初步形成中国银行业监管新框架,以积极适应国际监管新标准。

2、根据2019年1月巴赛尔委员会发布的《市场风险的最低资本要求》,下列描述正确的是()

- A:内部模型法要求从交易台层面开展市场风险计量管理

- B:首次明确了将信用利差风险单独计量的要求

- C:首次提出了对复杂衍生品剩余风险资本附加的要求

- D:对使用内部模型法的银行还须计算标准法资本

- E:市场风险内部模型法是基于风险价值的计量体系

答 案:ABCD

解 析:巴塞尔委员会从2012年开始研究制定全新的市场风险监管规则,经过多轮征求意见和定量测算后,于2016年发布《市场风险的最低资本要求》,提出了更严格、更全面的管理要求,设计了采用敏感度指标的标准法体系,提出以预期尾部损益(ES)替代现行风险价值指标的内部模型法体系。 (1)市场风险管理框架的改进。一是实施更为严格的账簿划分管理;二是从监管资本计量角度规范交易台管理;三是严格规范内部风险转移交易的计量管理。 (2)基于敏感度的标准法资本计量。一是须单独计算信用利差风险,首次明确将信用利差风险单列,此外,须计算违约风险及剩余风险资本;二是敏感度法的实施要求更高;三是违约风险资本计算更加复杂;四是首次提出剩余风险资本附加要求。 (3)基于ES的内部模型法计量体系。一是须建立内部模型法持续评估机制,巴塞尔协议III首次提出了内部模型法适用性的评估流程,要求银行从交易台和风险因子层面开展持续评估。二是内部模型法资本计量以ES替代VaR。三是提出不可建模风险因子的资本计量要求。四是须同步计算各交易台的标准法资本。使用内部模型法的银行还须每月计算各交易台的标准法资本要求。

2025年银行业专业人员(中级)《风险管理》每日一练试题10月12日 10-12 2022年银行业专业人员(中级)《风险管理》每日一练试题12月10日 12-10 2022年银行业专业人员(中级)《风险管理》每日一练试题10月12日 10-12 2023年银行业专业人员(中级)《风险管理》每日一练试题12月10日 12-10 2024年银行业专业人员(中级)《风险管理》每日一练试题10月12日 10-12 2023年银行业专业人员(中级)《风险管理》每日一练试题10月12日 10-12 2024年银行业专业人员(中级)《风险管理》每日一练试题12月10日 12-10 2025年银行业专业人员(中级)《风险管理》每日一练试题10月10日 10-10