2023年银行业专业人员(中级)《风险管理》每日一练试题11月17日

2023-11-17 10:57:20 来源:勒克斯教育网

2023年银行业专业人员(中级)《风险管理》每日一练试题11月17日,可以帮助我们积累知识点和做题经验,进而提升做题速度。通过银行业专业人员(中级)每日一练的积累,助力我们更容易取得最后的成功。

判断题

1、信用风险通常会影响商业银行资产的流动性,声誉风险通常会影响商业银行负债的流动性。 ( )

答 案:对

解 析:信用风险通常会影响商业银行资产的流动性,声誉风险通常会影响商业银行负债的流动性。

2、中央交易对手能够将所有交易对手的敞口汇总,进行双边净额清算,大大减少衍生产品交易的总体风险敞口。

答 案:错

3、流动性风险监测是将流动性风险计量结果进行周期性汇报。

答 案:对

4、只有国家所有的银行业金融机构所提供的服务或产品都具有一定的公共性质,而非国家所有的银行业金融机构所提供的服务或产品则不具有公共性质。

答 案:错

单选题

1、下列对于商业银行风险加总的表述,最不恰当的是()。

- A:可以采用多种风险加总方法,但不应采取简单加总法

- B:进行风险加总,应当充分考虑集中度风险及风险之间的相互传染

- C:应当建立风险加总的政策和程序,确保在不同层次上及时识别风险

- D:若考虑风险分散化效应,应基于长期实证数据,且数据观察期至少覆盖一个完整的经济周期

答 案:A

解 析:商业银行应当建立风险加总的政策和程序,确保在不同层次上及时识别风险,故C说法正确。 商业银行可以采用多种风险加总方法,但应至少采取简单加总法,并判断风险加总结果的合理性和审慎性,故A说法不恰当。 商业银行进行风险加总,应当充分考虑集中度风险及风险之间的相互传染。故B说法正确。 若考虑风险分散化效应,应基于长期实证数据,且数据观察期至少覆盖一个完整的经济周期。否则,商业银行应对风险加总方法和假设进行审慎调整,故D说法正确。

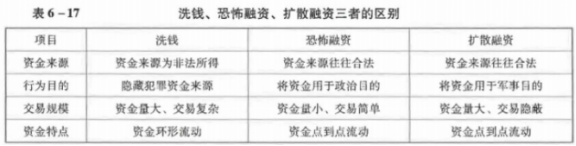

2、下列关于洗钱、恐怖融资、扩散融资的区别,表述最不恰当的是()。

- A:洗钱和扩散融资的资金量往往比较大,而恐怖融资的资金量小、交易简单

- B:洗钱的资金来源为非法所得,而恐怖融资、扩散融资的资金来源往往合法

- C:洗钱的资金用于政治目的,恐怖融资和扩散融资的目的是隐藏犯罪资金来源

- D:洗钱的资金环形流动,而恐怖融资、扩散融资的资金是资金点到点的流动

答 案:C

解 析:

3、关于商业银行信用风险内部评级的说法,正确的是()。

- A:内部评级主要对客户的信用风险及债项的交易风险进行评价

- B:内部评级是主要依靠专家定性分析

- C:内部评级是专业评级机构对特定债务人的偿债能力和意愿的整体评估

- D:内部评级的评级对象主要是政府和大企业

答 案:A

解 析:选项A,内部评级主要对客户的信用风险及债项的交易风险进行评价。

4、如果商业银行资产分散于负相关或弱相关的多种行业、地区和信用等级的客户,其资产组合的总体风险一般会()。

- A:增加

- B:降低

- C:不变

- D:负相关

答 案:B

解 析:根据投资组合分散风险的原理,当各资产间的相关系数为正时,风险分散效果较差;当相关系数为负时,风险分散效果较好。

多选题

1、商业银行制定资本规划应符合()的监管要求

- A:充分考虑对银行资本水平可能产生重大负面影响的因素

- B:审慎估计资产质量、利润增长及资本市场的波动性

- C:考虑各种资本补充来源的长期持续性

- D:兼顾短期和长期资本需求

- E:确保目标资本水平与业务发展战略、风险偏好、风险管理和外部经营环境相适应

答 案:ABCDE

解 析:资本规划的监管要求: 第一,资本规划应至少设定内部资本充足率三年目标。第二,商业银行制定资本规划,应当确保目标资本水平与业务发展战略、风险偏好、风险管理水平和外部经营环境相适应,兼顾短期和长期资本需求,并考虑各种资本补充来源的长期可持续性。第三,商业银行制定资本规划,应当审慎估计资产质量、利润增长及资本市场的波动性,充分考虑对银行资本水平可能产生重大负面影响的因素,包括或有风险暴露,严重且长期的市场衰退,以及突破风险承受能力的其他事件。第四,商业银行应当优先考虑补充核心一级资本,增强内部资本积累能力,完善资本结构,提高资本质量。第五,商业银行应当通过严格和前瞻性的压力测试,测算不同压力条件下的资本需求和资本可获得性,并制定资本应急预案以满足计划外的资本需求,确保银行具备充足资本应对不利的市场条件变化。第六,对于重度压力测试结果,商业银行应当在应急预案中明确相应的资本补充政策安排和应对措施。第七,商业银行高级管理层应当充分理解压力条件下商业银行所面临的风险及风险间的相互作用、资本工具吸收损失和支持业务持续运营的能力,并判断资本管理目标、资本补充政策安排和应对措施的合理性。

2、下列属于内部评级结果核心应用范围的有().

- A:风险报告

- B:限额设定

- C:风险监控

- D:授信审批

- E:信贷政策的制定

答 案:ABCDE

解 析:核心应用范围包括: 1、信贷政策的制定。基于债务人和债项的评级以及组合层面(行业、区域)的评级结果,制定差异化的信贷政策,如行业、区域的准入政策、低等级债务人强制退出政策等。 2、授信审批。授信政策应明确规定将债务人或债项的评级结果作为是否给予授信,或是否准入的主要标准之一。 3、限额设定。根据债务人或债项的评级结果,设置单一债务人或组合层面的风险暴露的限额。 4、风险监控。对于不同评级结果的债务人或债项,采用不同监控手段和频率。 5、风险报告。明确规定风险报告的内容、频率和对象,至少按季度向董事会、高级管理层和其他相关部门或人员报告债务人和债项评级总体概况和变化情况。

2022年银行业专业人员(中级)《风险管理》每日一练试题11月17日 11-17 2024年银行业专业人员(中级)《风险管理》每日一练试题11月17日 11-17 2025年银行业专业人员(中级)《风险管理》每日一练试题11月17日 11-17 2023年银行业专业人员(中级)《风险管理》每日一练试题01月17日 01-17 2023年银行业专业人员(中级)《风险管理》每日一练试题03月17日 03-17 2023年银行业专业人员(中级)《风险管理》每日一练试题06月17日 06-17 2023年银行业专业人员(中级)《风险管理》每日一练试题04月17日 04-17 2023年银行业专业人员(中级)《风险管理》每日一练试题05月17日 05-17